DAŇOVÉ RÁJE: Firmy na útěku

Podzimní parlamentní volby se blíží a programy jednotlivých stran nabývají finální podoby. Ambice ČSSD zvítězit a ujmout se vlády však maluje vrásky na čela některých podnikatelů. Záměr místopředsedy strany Bohuslava Sobotky zavést třetí daňové pásmo pro zaměstnance a zvýšit daně z příjmu právnických osob na úroveň roku 2008, tedy 21 procent, by se v konečném důsledku mohl obrátit proti naplnění státního rozpočtu. Z průzkumu týdeníku EURO vyplývá, že osmdesát procent oslovených manažerů by v případě naplnění volebního programu ČSSD uvažovalo o daňové optimalizaci či o založení společnosti v některém z daňových rájů (offshore). „Bohužel, budeme muset důkladně analyzovat všechny finanční toky ve firmě a nalézt sebemenší úspory,“ říká například ředitel agentury RelativePR Jakub Lohniský.

Úprk zrychluje

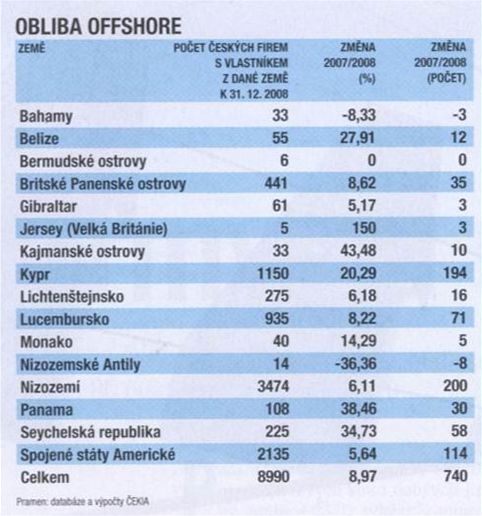

Podle databází a výpočtů České kapitálové informační agentury (Čekia) se počet vlastníků českých firem, kteří pocházejí z destinací považovaných za daňové ráje, zvýšil v roce 2008 o devět procent. K 22. červnu 2009 jich bylo 9140. Toto číslo představuje zhruba tři procenta z 313 000 společností působících v České republice. „Rozhodně je tady viditelná přímá úměra. S růstem daní roste zájem o offshore. Poptávka po těchto službách je citlivá také na politická rozhodnutí a situaci. S blížícími se podzimními volbami do Poslanecké sněmovny a s možnými scénáři, jak dopadnou, lze očekávat zvýšený zájem o konzultace. V případě, že po volbách bude vládnout strana či strany podporující zvyšování daní, bude poptávka skutečně vysoká,“ uvádí Michal Friedberger, daňový analytik poradenské společnosti Akont Trust Company, která se mezinárodním daňovým plánováním a offshore i onshore podnikáním zabývá. Manažeři se shodují na tom, že daňové optimalizace se neuskuteční závratnou rychlostí, nicméně pokud již jednou nastanou, setrvání v offshore destinaci bude dlouhodobé. Je zapotřebí také dodat, že čísla Čekie nejsou zdaleka konečná. Agentura sama upozorňuje, že jde jen o špičku ledovce. „Čekia totiž čerpá výhradně z veřejně dostupných zdrojů, které nepostihují firmy založené v daňových rájích fyzickými nebo i právnickými osobami mnohdy pro účely fiktivního snižování daňového základu jiných, na první pohled nespřízněných firem,“ vysvětlila analytička agentury Petra Štěpánová.

Ráje nejsou novinka

„Optimalizace tu byly vždy a nedá se jim konkurovat daňovým podbízením,“ říká bývalý ministr financí Sobotka. V tom má samozřejmě pravdu, daňovým rájům se konkuruje jinak. Například dobrou vymahatelností práva, jednoduchou daňovou legislativou a stabilním politickým prostředím. Z výše vyjmenovaného nesplňuje Česká republika prakticky nic. Hlavními důvody pro využití mezinárodního daňového plánování opravdu nejsou jen daně, ale také možnost těžit z fungujícího právního systému, možnosti zachování anonymity vlastníka anebo větší ochrany majetku či lepší ochrany investic. A také ochrana soukromí je v Česku na nízké úrovni. „To všechno jsou česká specifika, která vedou stále více podnikatelů k využívání offshore, ale i onshore společností,“ vysvětluje Friedberger. Když k tomu přičteme ještě navýšení sazby daně z příjmu právnických osob, snaha o vyvedení daňových povinností ven z Česka je logická. „V dlouhodobějším horizontu si dovedu představit, že výše daňového zatížení a rozdílné podmínky mezi evropskými zeměmi mohou vést ke snahám hledat cesty, jak daně optimalizovat,“ souhlasí Mojmír Čapka, majitel táborské společnosti Brisk, která patří mezi světovou elitu ve výrobě a vývoji zapalovacích svíček pro automobilový průmysl.

Naplnění rozpočtu

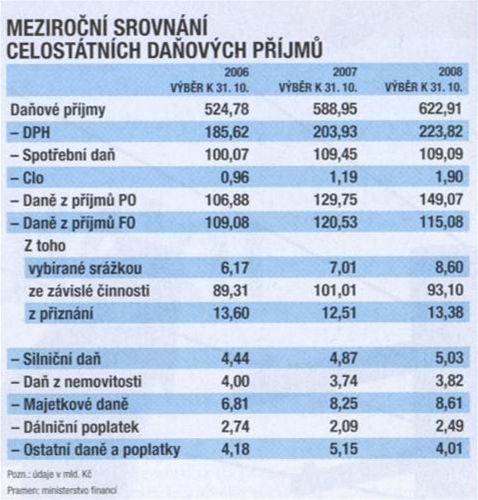

Mezi lety 2006 až 2007, kdy se sazby v důsledku reforem vlády ODS, KDU-ČSL a Zelených snižovaly, výběr daní naopak rostl. I přes růst ekonomiky, který však již ztrácel na tempu, lze v praxi vidět takzvaný Lafferův efekt, tedy zjednodušeně skutečnost, že nízké daně motivují k placení a snižují tendence k optimalizacím. Zvýšení zájmu o offshore koncem roku 2008 a během letošního roku bylo zřejmě zapříčiněno nástupem krize. A pokud ČSSD po volbách skutečně zvýší daně, růst ještě akceleruje. Jenže při výpadku 160 miliard korun na vybraných daních a pojistném pro letošní rok, jak jej predikoval současný ministr financí Eduard Janota, by mohly být odchody firem do offshore destinací pro státní rozpočet kritické. Optimalizace by mohla lehce proměnit odhad přínosu vyššího zdanění v jednotkách miliard z kladných do záporných čísel. Přitom spolu s růstem mandatorních výdajů, jež ČSSD plánuje ponechat v původních legislativních mantinelech a navíc „rozmrazit zmražené“ platy státních zaměstnanců, hrozí, že už během dvou tří let výdaje dané zákonem a cena dluhové služby převýší příjmy státního rozpočtu. To by de facto znamenalo bankrot České republiky a maďarsko-lotyšský osud naší země. „Cílem je i přes valorizace udržet schodek do pěti procent DPH,“ komentuje záměry ČSSD Sobotka. Vyjádření ODS k růstu obav podnikatelů ze zvyšování daní v případě vítězství ČSSD do redakční uzávěrky bohužel nedorazilo. Strana má zřejmě před volbami jiné starosti než potenciální bankrot Česka.

Berňák bystří pozornost

Veškeré offshore aktivity přitahují pozornost finančního úřadu jako švába rozlitá desítka. Samozřejmě, platná evropská legislativa majetkové vztahy mezi firmami v Evropské unii nemůže nijak postihovat, i když by dle výroků některých exponentů EU ráda, a Česko je na tom stejně. Finanční úřady se mstí alespoň vyšší frekvencí kontrol. Kromě toho finanční úřady hojně sledují i ceny plnění mezi mateřskými a dceřinými společnostmi, zejména zda lze takové ceny kvalifikovat jako ceny obvyklé. Angažování daňového poradce pro vybudování offshore firmy je tedy téměř nezbytnou podmínkou úspěchu. Vzhledem k leckdy nestandardním poměrům na finančních úřadech je ale možné ovlivnit počet i průběh kontrol místem registrace české části offshore struktury. Klíčový je poměr počtu firem na počet zaměstnanců finančního úřadu v tom či onom obvodu. Například v Praze 10 je pravděpodobnost opakování kontroly jednou za 156 let, v Modřanech jednou za 104 let, mimo Prahu například v Říčanech jednou za 61 let a podobně. Autor analýzy výkonnosti finančních úřadů Tomáš Pelikán ze společnosti Terrinvest k tomu uvádí: „Čím více firem sídlí v daném obvodu, tím je poměr lepší.“

Kolik ušetří:

Příklad 1:

Představme si evropskou společnost, která vlastní značku. Tu pronajímá své dceři v Česku za devadesát procent hrubého zisku. Kolik obě firmy celkem odvedou na daních?

Pro optimalizaci příjmů z duševního vlastnictví je nejvhodnější Nizozemsko nebo Malta. Pokud budeme uvažovat sídlo evropské společnosti na Maltě, pak licenční poplatky plynoucí z Česka budou zdaněny srážkovou daní pět procent podle smlouvy o zamezení dvojího zdanění a na Maltě bude tento příjem zdaněn místní efektivní sazbou daně z příjmu pět procent. Úspora je jasná. V případě poskytovatele licence z Malty se odvede celkem deset procent plus 21 procent z nevyvedených deseti procent zisku (což ve výsledku znamená zhruba dvě procenta). Výsledný poměr je 21 (v ČR) ku 12 (5 + 5 na Maltě + 2 v ČR). Schéma je vhodné pro všechny firmy, jejichž podnikání je založené na známé značce – realitní kanceláře, vydavatelství a podobně.

Příklad 2:

Představme si evropskou společnost se sídlem v Nizozemsku, která vlastní českou dceru. Pokud formou dividend stáhne celý zisk, jaká je úspora na daních?

Příjem z dividend je v Česku zdaňován zvláštní sazbou daně patnáct procent u fyzických osob. V zemích jako Nizozemsko, Malta nebo Kypr jsou příjmy z dividend zcela osvobozeny od daně z příjmu. Proto je výhodné zisky přesunout do země sídla mateřské společnosti, kde jsou osvobozeny od zdanění a jsou kompletně k dispozici pro další použití, ať už v rámci jedné skupiny nebo pro jiné investice. V případě těchto holdingových jurisdikcí však nejde jen o výplatu dividend. Osvobozeny jsou také příjmy z prodeje podílů v dceřiných společnostech, což je v Česku možné až po splnění časového testu dvanácti měsíců u právnických osob, respektive pěti let u fyzických osob. Také lze z holdingových společností v zahraničí výhodně poskytovat úvěry a jinak optimalizovat finanční toky s minimálním zdaněním. Schéma je vhodné téměř pro jakoukoliv firmu.

Kdy do ráje?

Kdy má smysl o daňovém ráji uvažovat? Podnik by se měl zabývat činností, která ročně vynáší alespoň několik milionů korun hrubého zisku. Offshorové destinace totiž nejsou zadarmo. Přestože samotné pořízení firmy je otázkou pár set dolarů, je třeba myslet také na daňové poradce i právníky a v neposlední řadě na provoz zahraniční firmy, alespoň formou virtuální kanceláře, což vyjde na jednotky, či spíše desítky tisíc dolarů ročně.

Týdeník EURO 26/2009